随着苹果在上月31日盘后发布财报并宣布拆股计划,公司股价出现快速拉升,三个交易日累计上涨近15%,4日苹果收报438.66美元/股,市值跃升至1.88万亿美元,超越沙特阿美重回全球最高市值企业宝座。

有外媒4日报道,据来自供应链厂商消息人士的话称,新款iPhone可能会分两个阶段发布,第一阶段将发布两款6.1英寸机型,第二阶段将发布6.7英寸和5.4英寸机型。

就拆股本身而言,苹果对标普500指数和纳指不会造成任何影响,道指则将面临下折的考验。因为道指是价格加权指数,股价更高的公司对指数的影响更大,目前苹果是30只道指成分股中最贵的,而随着8月底完成分拆,苹果的股价可能会回落到成分股前十名开外,联合健康或将取代苹果成为道指影响力最大的成分股。

机构纷纷在苹果财报公布后上调目标价,表达对公司前景的信心,而时隔六年再次推出的拆股计划也吸引了众人目光。

机构看好5G iPhone和服务业务前景

回顾历史,苹果于1980年12月12日上市,此前一共经历过四次分拆,公司分别于1987年、2000年和2005年实施了1﹕2拆股,上一次发生2014年6月,苹果进行了1﹕7拆股。如果投资者以IPO价格22美元买入一股股票并持有至今,本月底拆分后他手中的苹果股份将变成224股,总市值在40年时间内增值近1000倍。

当然,业绩和预期才是支持股价的最关键因素。

最新财报显示,苹果二季度营收596.9亿美元,同比增长10.9%,远好于市场预期的521.6亿美元,每股收益为2.58美元,同样比预期高出27%。苹果CEO 库克(Tim Cook)在财报中指出,在今年早些时候发布的新款iPhone SE的帮助下,从安卓系统转向iPhone的用户数量出现了“明显上升”。二季度iPhone营收增长1.66%至264亿美元,扭转了此前下滑的趋势。

与此同时,受益于AppStore和订阅服务的强劲表现,服务业务收入同比增长15%。苹果目前在其平台上拥有5.5亿人订阅用户,较去年增长1.3亿,利润率保持在38%的较高水平,显示出疫情并没有对公司的核心业务趋势产生重大影响。

潜在的负面信息是,苹果首席财务官卢卡梅斯特里(lucamaestri)在上周财报电话会议上表示,新版本iPhone发布将推迟数周。据外媒4日报道,来自供应链厂商消息人士的话称,新款iPhone可能会分两个阶段发布,第一阶段将发布两款6.1英寸机型,第二阶段将发布6.7英寸和5.4英寸机型。

第一财经记者注意到,不少机构已经上调苹果目标价,认为5G iPhone将成为苹果业绩的新爆发点,进而触发前所未见的超级手机升级周期。分析师预测,如果新冠肺炎疫苗能够尽快研发成功,被压抑的巨大消费需求将被释放,并有望带动其他苹果硬件产品组合,如Mac、iPad和可穿戴设备的销售增长。

Evercore ISI分析师达里亚纳尼(Amit Daryanani)在报告中称,苹果将在短期内突破2万亿美元市值。他对苹果的乐观前景预期关键在于苹果服务部门的活力,认为到2024财年该部门营收规模将达到1000亿美元,占公司利润比例从目前的30%左右上升到45%。

美企拆股热潮明显降温

对于分拆的决定,苹果称这将使其股票“更容易为广大投资者所接受”。一般而言,股票分拆通常是一个看涨信号,表明企业管理层对前景的良好信心。根据纳斯达克近几年的数据统计,标普500指数成份股通常会在分拆后的一年内上涨5%。对于苹果而言,分拆后一年平均回报率为33%。

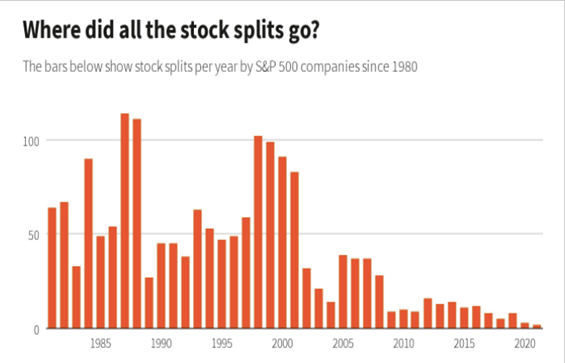

分拆股票有时候也存在潜在风险,在互联网泡沫破灭前,部分科技股拆股助长了投机活动的增加,使得股价远离基本面,最后造成了投资者的巨大损失,这也成为了拆股浪潮的最后高峰。

如今美国上市公司正在逐步放弃这种做法。今年以来,包括苹果在内,只有3家标普500指数成份股企业宣布了拆股计划。而在过去10年里,做出拆股决定的企业数量每年平均也只有10家。

另一方面,近年来券商行业的做法也变得日益灵活,像嘉信理财、亚美利证券等新兴券商早已允许客户不再需要以1股的整数倍买入股票,客观上等于在交易层面上进行了拆股。标普道琼斯指数资深指数分析师希佛布拉特(Howard Silverblatt)指出,拆股之所以变得越来越少见,正是因为投资者现在有了更多选择,他们根本就不在乎某家公司的价格到底是500还是100美元了。

多家美国大型企业高管今年表达了对拆股的反对意见。塔吉特首席财务官菲德尔克(Michael Fiddelke)表示,科技进步使股票交易变得更加容易,而越来越多的零佣金也降低了拆股的必要性。百事可乐首席执行官拉瓜尔塔(Ramon Laguarta)则认为,拆股带来的管理成本是不考虑这一举措的重要原因,就公司的潜在价值创造而言,拆股的成本大于收益。

“股神”巴菲特一直是拆股的坚定反对者,自上世纪60年代上市以来,伯克希尔·哈撒韦从未进行拆分,公司股价最高峰一度超过30万美元。早在1994年的股东大会上,巴菲特就曾表示,大多数人认为分拆可以刺激股价,但这不一定是明智的。按照目前的政策,随着时间的推移,伯克希尔的股票更有可能被合理定价,“拆分只会让波动性可能会更大一些,而波动性无助于我们的股东群体,”他补充道。

第一财经广告合作, 请点击这里

此内容为第一财经原创,著作权归第一财经所有。未经第一财经书面授权,不得以任何方式加以使用,包括转载、摘编、复制或建立镜像。第一财经保留追究侵权者法律责任的权利。 如需获得授权请联系第一财经版权部:021-22002972或021-22002335;banquan@yicai.com。

-

樊志菁

- 苹果证实:部分用户无法使用游戏中心 iCloud等功能

- 魅族前高级副总裁李楠创立怒喵科技,要花十年做潮流好物

- 只有300人的”乡镇企业“:1件卖8亿垄断全球,帮三星称王,比光刻机还重要

- 售价高达7699 元,三星Galaxy Note 20使用了塑料后壳

- vivo海外浏览器如何实现视觉焕新?

- 5G时代的超级玩家,华为云云游戏不淘金,只卖水

- 三星 Galaxy Note 20/Tab S7+/Z Fold 2 原生壁纸下载

- 【苹果申请曲面屏电子设备专利,这外观看起来有些眼熟】

- 五分钟看完上流的三星发布会

- macOS 11 Big Sur可在设置中禁用桌面着色以使深色模式效果更佳

- 信息图快速了解三星Note20/Tab S7/Watch3/Buds Live

- 【钛晨报】Facebook宣布在50多个国家推出TikTok翻版Instagram Reels;宁德时代成奔驰电池领域头部供应商

- 员工入职苹果公司可享受哪些福利?

- 中国骄傲!北斗系统终于完美,GPS可以拜拜了?

- 刚刚,iPhone 12失去了最大亮点!网友:一年白等了

- 请收下这份华为电商直播“黑科技”的种草指南

- 五年投入25亿 华为携合作商布局全光产业生态建设

- 【IT之家开箱】魅族17 Pro AG 原野绿配色图赏

- iOS版QQ内测版v8.4.5体验:多人编辑、群精华、iPad空间图片查看

- 电信腾讯推游戏宽带、诺基亚台湾投5G、拜耳二季度亏损95亿欧元

- 华为云DevCloud携手同济大学 校企教学实训合作圆满落幕

- 小i机器人起诉苹果Siri侵权索赔100亿 8年专利诉讼赢了却难拿补偿

- 真无线耳机零售额同比增长160%,哪个品牌才是最优选?

- 台海观澜 | 大陆发力芯片,台湾电子产业面临历史性机遇

- 转转总裁温言杰:智能手机创新瓶颈利好二手手机,下一步拿下3C市场

- 大陆代工厂崛起,富士康被取代,你以为美国巨头真的希望如此吗?

- 苹果否认有意收购 Tik Tok

- 东旭光电凭什么迎来了久违的国资站台?

- 华为云TechWave音视频专题日,邀你一起看世界

- 锤子科技1日新增4项被执行人信息 罗永浩直播还债何时能东山再起?

- 巴西副总统:不惧美方威胁,欢迎华为参与5G建设竞标

- 犀牛财经早报:苹果否认有意收购TikTok 国际黄金首次突破2000美元

- 收购TikTok,微软要重回C端?

- 【科技早报】苹果否认讨论收购TikTok;传蚂蚁集团上市募资300亿美元

- 1499元能买到真香机?真我V5首发体验来了

- vivo S7首搭4400万前置镜头,定制6类器件实现170g重量

- vivo S7发布:最轻薄5G自拍手机,售价2798元起

- 4400万像素双摄自拍旗舰vivo S7售价2798元起,支持一体化双模5G

- 顶级科学家被解雇!美科技界大闹“饥荒”,网友:华为赶紧抢人!

- 1500元成为5G手机的价格门槛 谁是千元5G手机普及的绊脚石?

- 9月官宣!华为即将发布鸿蒙 2.0

- realme V5发布:天玑720芯片售1399元起的5G手机

- 最高补贴500元!小米线下门店今天开启以旧换新活动

- 【苹果1亿美元收购加拿大公司:可将iPhone转为支付终端】

- 【欧洲议会要求与美国四大科技公司CEO举行听证会】

- 好房东系列?苹果希望英国零售店房东减租50%

- 八年专利拉锯战获胜后,小i机器人再诉苹果侵权并索赔100亿元

- 华为Mate 40最新爆料,四款机型齐上阵,仍是“瀑布屏”设计

- 微星发布新款显示器:支持165Hz刷新率

- 疫情影响由上下集变成连续剧,手机市场出现新变化

- 停止Siri专利侵权,小i机器人对苹果提起诉讼,要求索赔100亿元

- 微软暂停收购TikTok/浙江台影视娱乐频道停播/《八佰》定档8月21日/苹果半日下架逾2.6万款游戏|资讯

- 120W 闪充来了,消息称 iQOO5 系列本月正式发布

- 字节跳动倾向将TikTok分拆独立?美国年轻人:拯救TikTok!

- 2013款Mac Pro风格!初代iPod Touch原型机曝光

- 苹果要求英国零售店房东减免一半的租金

- 8点1氪 | 微软暂停收购TikTok美国业务谈判;App Store下架超3万款应用;电影《八佰》定档8月21日

- 超越三星成为世界第一,华为可以坚持多久?

- 武装到手指?苹果要做“智能戒指”,比AirPods还能圈钱

- 人工智能“数据标注师” 让AI学会思考