作者 |刘芬

编辑 |缪凌云

来源 |风云资本界

先是用微波介质陶瓷产品叩开军工领域大门,跟着“神舟”、“天宫”系列飞船上天;又赶上5G基站建设浪潮,狂赚一波后欲上市。

6月30日,江苏灿勤科技股份有限公司(下称“灿勤科技”)科创板申请获受理,计划募资38.36亿元。风云资本界了解到,该公司是全球首家实现介质波导滤波器大规模量产的企业,最主要的产品是陶瓷介质波导滤波器,主要应用于5G通信基站。

灿勤科技是客户H 5G基站滤波器的第一大供应商,结合招股书和公司公开报道基本可以确定,客户H就是华为。此外,上市前夕,灿勤科技已被华为旗下哈勃投资入股,持有4.58%股份。

超九成收入来自华为

从需求面看,灿勤科技面向的是需求暴增的5G 基站滤波器市场。

据工信部统计,自2019年6月正式启动5G商用到2019年底,我国共建成5G基站超13万个;截至2020年6月,这一数额翻为25.8万。国信证券预测,我国5G基站建设量将在未来2-3年保持增长,2019年-2026年5G基站建设总量将达到653万个。

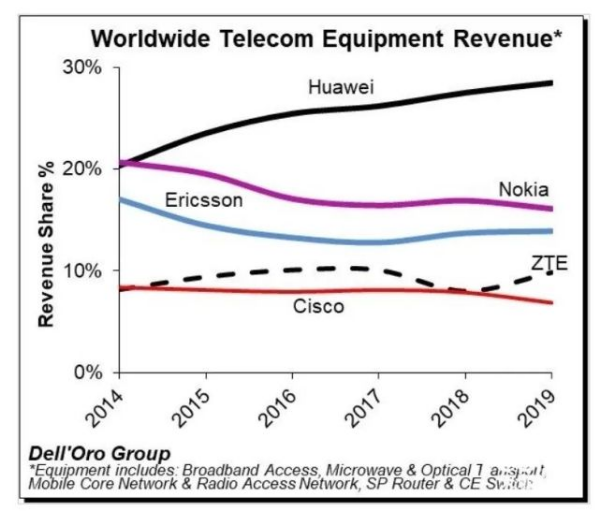

而招股书显示,在5G基站建设的国内市场,客户H目前占据最大份额。根据Dell'Oro Group发布的报告,2019年全球电信设备市场收入份额排名前四的供应商分别为:客户H28%、诺基亚16%、爱立信14%、中兴通讯10%。

客户H是不是华为?风云资本界向灿勤科技方面求证,对方表示,“公司已向交易所申请了信息豁免披露,不方便向外披露客户的名称。”但结合行业相关数据看,客户H基本可以确认为华为,也是介质滤波器厂商眼中的香馍馍。

(图片来源:Dell'Oro Group 报告)

为了适应5G基站的技术要求,5G基站滤波器发展出小型金属腔体滤波器和介质波导滤波器两套技术方案。前者是4G向5G的过渡方案,但后者取代传统金属腔体滤波器,正成为主流解决方案之一。据华泰证券研究报告显示,华为主要使用陶瓷介质滤波器。

想获得华为青睐,高技术与高产能都得具备,灿勤科技恰好都抢先了一步。

早在2012年的3G时代,灿勤科技就着手研究通信基站用介质波导滤波器。2015年,在全球范围内率先商用4G基站用介质波导滤波器,并于同年成为华为的一级供应商,向华为销售4G基站用介质波导滤波器产品。

2018年,灿勤科技5G介质波导滤波器产能突破70万只/月,成为全球首家实现5G介质波导滤波器规模量产的制造商。截至2019年第四季度末,公司产量规模已达到月产500万只,位居行业前列。

招股书显示,华为及其同一控制下的企业已经成为灿勤科技第一大客户。随着华为5G基站建设量飞增,灿勤科技介质波导滤波器销售量也大幅攀升。报告期内,公司对华为及其同一控制下的企业的销售金额分别为0.2亿元、1.38亿元和12.86亿元,占营业收入的比例分别为16.76%、50.87%和91.34%。

净利润突涨1110%,高毛利有所下降

不难想象,在华为的加持下,灿勤科技业绩表现节节攀升。

数据显示,报告期内,灿勤科技实现营收1.2亿元、2.71亿元和14.08亿元,增幅分别达到126%、420%;实现净利润0.29亿元、0.58亿元、7.02亿元,增幅分别高达100%、1110%。滤波器是公司的主要产品,其中介质波导滤波器占比增长迅速,分别为13.32%、46.79%和91.00%。

(图片来源:招股书)

营收、净利双增长的同时,是公司极强的盈利能力。报告期内,灿勤科技主营业务毛利率分别为52.24%、62.34%、67.77%,远高于同行业可比上市公司均值,是其2倍以上。其中,公司陶瓷介质滤波器报告期内毛利率分别高达60.26%、70.24%和 68.82%。

(图片来源:招股书)

灿勤科技对此解释,主营业务毛利率维持在较高的水平,是因为部分可比公司的滤波器仍以金属射频器件为主,灿勤科技则主要生产陶瓷介质滤波器。此外,公司是为数不多的能提供规模量产的厂商之一,具有大规模量产的成本优势。

但是,风云资本界注意到,灿勤科技陶瓷介质滤波器毛利率存在较大的波动性,而且在2018年实现9.98%的高增长后,于2019年有所下降。灿勤科技将波动原因归于平均销售单价变化、平均销售成本变化。

(图片来源:招股书)

招股书显示,2017年至2019年,公司陶瓷介质滤波器平均销售单价为22.82元/只、50.89元/只,44.11元/只,增幅分别为122.99%、-13.33%;平均销售成本分别为9.07元/只、15.15元/只和 13.76 元/只,增幅分别为66.98%、-9.18%。

灿勤科技表示,2019年陶瓷介质滤波器平均销售单价下降主要是由于公司公司量产规模进一步扩大,销售给客户H(华为)的5G介质波导滤波器产品销量金额大幅增加所致。

存价格下降风险,客户集中度高

但是,灿勤科技也在招股书中坦言,未来行业竞争加剧、下游客户的持续降价要求、新技术更迭和新竞争者进入等情形的出现,介质滤波器产品的平均销售单价可能快速下降。如果公司的工艺水平和产量规模效应等优势不能使产品单位成本也相应幅度下降,发行人的毛利率可能也会随之下滑。

事实上,灿勤科技陶瓷介质滤波器平均销售成本变化背后,透露出原材料价格波动的风险。据招股书显示,平均销售成本变化,缘于销售成本中料工费的占比有一定的变化。报告期内,公司原材料的占比逐年从2017年56.12%上升到2019年67.52%。

而原材料包括银浆、PCB板、粉体,报告期内,上述三类原材料占介质滤波器销售成本的比例分别为33.22%、36.08%和48.29%。灿勤科技在招股书中称,未来如果任何因素导致原材料的价格大幅上涨,将会增加公司的生产成本,进而影响公司主要产品的毛利率水平和整体盈利能力。

目前,很多滤波器厂商已纷纷布局 5G 基站用陶瓷介质滤波器,灿勤科技要想继续在竞争中保持龙头地位,不仅要维持工艺水平和产量规模效应等优势,降低成本,还要与客户继续形成良好合作。那么,灿勤科技在这些方面表现如何?

数据显示,灿勤科技研发费用不断增加,在收入中占比有所下降。报告期内,公司研发投入分别为980.70万元、1949.08万元和5208.62万元,占各期营业收入的比例分别为8.14%、7.19%和3.70%。

公司来自前五大客户的收入占营业收入的比例为57.46%、79.82%和97.10%,客户集中度较高。如果未来公司与下游市场主要客户合作出现变化,引起市场份额下降,将对公司的业务发展带来不利影响。

上市前夕,华为旗下公司入股

尤其值得注意的是,华为及其同一控制下的企业是灿勤科技第一大客户,在2019年贡献九成以上收入。如果失去该客户,对业绩的影响不言而喻。

风云资本界了解到,为华为供应陶瓷介质滤波器的厂商,除灿勤科技外,还有艾福电子、武汉凡谷等行业龙头。

而灿勤科技在招股书中称,2019年公司微波介质陶瓷元器件产品的产能利用率已达到86.92%,生产能力正日趋饱和,公司现存的产能难以满足 5G建设日益增长的市场需求。公司亟需进一步提高产能以确保公司业务规模在未来几年保持较快增长,提高盈利能力。

此外,下游客户不断提出更高的产品需求,这要求公司将结合市场需求进行不断改进,力争实现工艺的快速成熟、产品的核心指标水平达到并超越国内外竞争对手。

基于此,灿勤科技此次上市计划募集38.36亿元,用于新建灿勤科技园项目、扩建5G通信用陶瓷介质波导滤波器项目、补充流动资金。

据招股书显示,其中介质波导滤波器产能扩张项目将新增介质波导滤波器产能15000万只/年;新建HTCC、LTCC产品线项目将新建HTCC、 LTCC产品产能5000万只/年;扩建5G通信用陶瓷介质波导滤波器项目,将新增5G介质波导滤波器产能10000万只/年。

风云资本界发现,灿勤科技在上市前夕,已经进一步得到华为青睐。2020年5月,华为旗下的哈勃投资以人民币1.1亿元受让灿勤科技控股股东持有的1375万股股份,每股8元,占4.58%的股份,灿勤科技对应的估值为24亿元。公司其余95.42%的股份,由实际控制人朱田中、朱琦、朱汇父子三人持有。

- 革命性设计!小米全新旗舰机曝光:这是要走魅族的老路?

- 爆料:华为Mate 40/Pro全系瀑布屏

- 三星 Micro LED 电视生产计划将推迟

- 公测来啦:iOS/iPadOS 14首个公测版本发布

- 意大利考虑是否将华为排除在5G项目之外,华为回应

- 华为企业智慧屏:这块玻璃,竟能激活企业创新灵感

- 谨防旧套路“换”新外衣!苹果这款产品想“捡漏”还请三思而后行

- 取消“祖传”充电器,iPhone 12还要加价,苹果褥羊毛一分不少

- 若一切顺利,华为今年将全面超越三星站稳世界第一

- 最前线 | Gartner、IDC:2020年Q2全球PC出货量反弹,但可能不会持续

- 不做选择全都要,iQOO Z1x重写千元档5G手机标准

- A14处理器性能明显提升,苹果何时可以自研5G芯片?

- 苹果 Mac 产品 2020 Q2 全球出货量预计增长 5.1%

- 科技早报|阿里巴巴张勇发表致股东信 苹果发布iOS 14首个公测版

- 【科技早报】阿里巴巴董事长张勇发布首封致股东信 华为意大利公司回应指控

- 早报丨 iOS 14 首个公测版发布 / 14 英寸 MacBook Pro 或在明年投产 / 哈萨克斯坦出现不明原因肺炎

- “抱团发展”,苹果越种越甜(图)

- 【苹果为Apple Watch防烧屏方案申请了专利】

- 华为手机“全球第一”的位子能坐稳吗?

- Redmi K30系列销量破300万,为啥小米的红米手机能卖那么好?

- 弹出式摄像头设计,还可以旋转!华为AR眼镜专利曝光

- 谷歌:Android 10 是安卓所有版本中普及速度最快的一版

- 【钛晨报】2020世界人工智能大会首日,“三马二宏”共话AI;传字节跳动考虑调整TikTok企业架构;苹果在32国招募独立维修供应商

- 人人能编程!苹果宣布推出全新Swift与Xcode免费课程

- iQOO Z1x 5G手机发布,售价1598元起

- 华为申请多个鸿蒙系统有关商标,2.0版本有望今年9月发布

- 再获中国政务云市场第一 华为云如何继续做好引领者?

- Mac版Fujifilm X Webcam发布:用无反相机做网络摄像头

- 骁龙865 plus被吐槽“挤牙膏”处理器,联想抢首发,小米不为所动

- 九卦 | 股市小白:牛市来了?!要不要入市?

- 不止苹果!三星也将不送充电器了!国内厂商会跟进吗?

- 跟风苹果,三星也不再附赠充电头,国产5G手机不香吗?

- 联发科毫米波5G智能手机处理器的发布时间或将推迟至明年

- 紫光股份价值延展:拥有自研芯片的高端路由器厂商

- 苹果葛越:App Store 12年累计在华创造250万个工作机会

- 华为陶景文: 人工智能以及数字技术将催生12万亿市场空间

- 1598元起!iQOO Z1x登场:120Hz屏+双模5G

- 5G换机潮前夕:华为系加码开店,OPPO疏通全国渠道“毛细血管”

- 面对华为的“无芯可用”,高通推出的升级版芯片性能令人“唏嘘”

- 互联网大佬王兴猛吹苹果:手机行业的人比消费者更明白苹果有多强

- 5G、高刷、续航三剑合璧!iQOO Z1x评测:120Hz+5000mAh千元真香机

- 高通发布骁龙865 Plus,魅族:努力发掘魅族17系列OTA潜力

- 新款苹果手机跌破5000元没有悬念 国产手机迎来最大挑战

- 国家5G推进组:华为率先以100%通过率完成5G设备安全测试

- 比亚迪集团远比你想象中强大......

- 马斯克:不照搬美国,特斯拉在中国要做的是原创设计和工程开发

- iQOO Z1x售价1598元起,搭载120Hz竞速屏

- 原华为视频线核心团队获毅达资本领投数千万 已完成多个智能视频解决方案交付

- 华为手机二季度出货量夺冠,日媒称中国掌握三星命运

- 华为:美国制裁暂未影响其向英国供应5G设备的能力

- 图灵奖得主本吉奥:机器学习赋能智能手机追踪新冠肺炎

- 【深度】上市两周年还在发行价徘徊,小米股价为何就是涨不动?

- 苹果 ARM Mac 将仍旧支持英特尔的 Thunderbolt USB-C 标准

- 【钛晨报】优客工场拟通过合并赴美上市;弹个车回应“侵犯客户合法权益报道”:会依法行事;全球首款搭载华为5G技术量产车即将落地

- 【科技早报】李国庆被警方行政拘留 京东美股市值首破千亿美元

- TrendForce :Mini-LED屏14英寸MacBook Pro将于2021年投入生产

- “光立方”在川落地 光网升级或为四川年省800万度电

- 分析师:即使不附赠EarPods/充电器,iPhone 12定价仍将涨50美元

- 小米首款双模5G手机销量逾300万 股价上涨几近翻倍

- 华为荣耀抄了OV的后路,猛攻下沉市场,OPPO、VIVO们该颤抖吗?